圖、文/鏡週刊

11月7日美國聯準會宣布降息1碼,自9月以來連續第2次降息,聯邦資金利率降至4.5%至4.75%,雖符合一般市場預期,但面對川普重新執掌白宮,上任後將推動減稅、擴大基礎建設等政策,也引發通膨再起疑慮,讓手中握滿債券資產的投資人不禁想問,現在該調節了嗎?

11月6日,美國總統選舉大勢底定,川普強勢回歸,重新執掌白宮;當天,外資在台股盤中大賣債券ETF;尤其美債20年相關ETF殺聲隆隆,主要原因就在市場預期,川普上任後恐調升各國關稅、進行企業減稅,刺激通膨加劇,進而引發債券價格下跌風險。面對美國政經新局,投資人想問,此時應將資金逐步由債轉股,往高風險資產移動嗎?

元大投顧分析,由於聯準會主席鮑威爾表示,選舉結果不會影響近期經濟前景,且11月會後聲明稿用字,沒有重大改變,因此研判只要通膨沒有明顯升溫,聯準會利率政策不至於偏離9月點陣圖指引,也就是12月將進一步降息至4.25%至4.5%。

但從另一角度看,也可解讀是聯準會對新政府的政策調整保持觀望,因此暫時不提供更明確的前瞻指引;配合鮑威爾在會後記者會表示,聯準會不急著找到中性利率水準,且表明已開始考慮放慢降息速度,「這意味2025年開始,聯準會可能調整為每季降息1次的模式。」

總體策略分析師研判,聯準會雖放慢降息腳步,但降息方向不會改變關鍵的原因,在調升關稅及減稅政策都需要一段時間發酵;且川普上任初期,應會移除部分拜登政府的擴張性財政政策,有利通膨持續降溫,預期2025年聯邦資金利率將調降至3.5%。

在降息方向持續推進,但步調變得緩慢下,現階段債券布局重點,就在把握票息率與波動度。「近期高股息ETF吹起降息風,配息金額節節敗退,令投資人感到失望;反觀債券ETF具固定收益特性,只要鎖定高票面利率,就代表發債企業配息能力強,對未來債券價格波動,可提供一定防禦性,也能滿足想穩定領息的投資人需求。」市場法人表示。

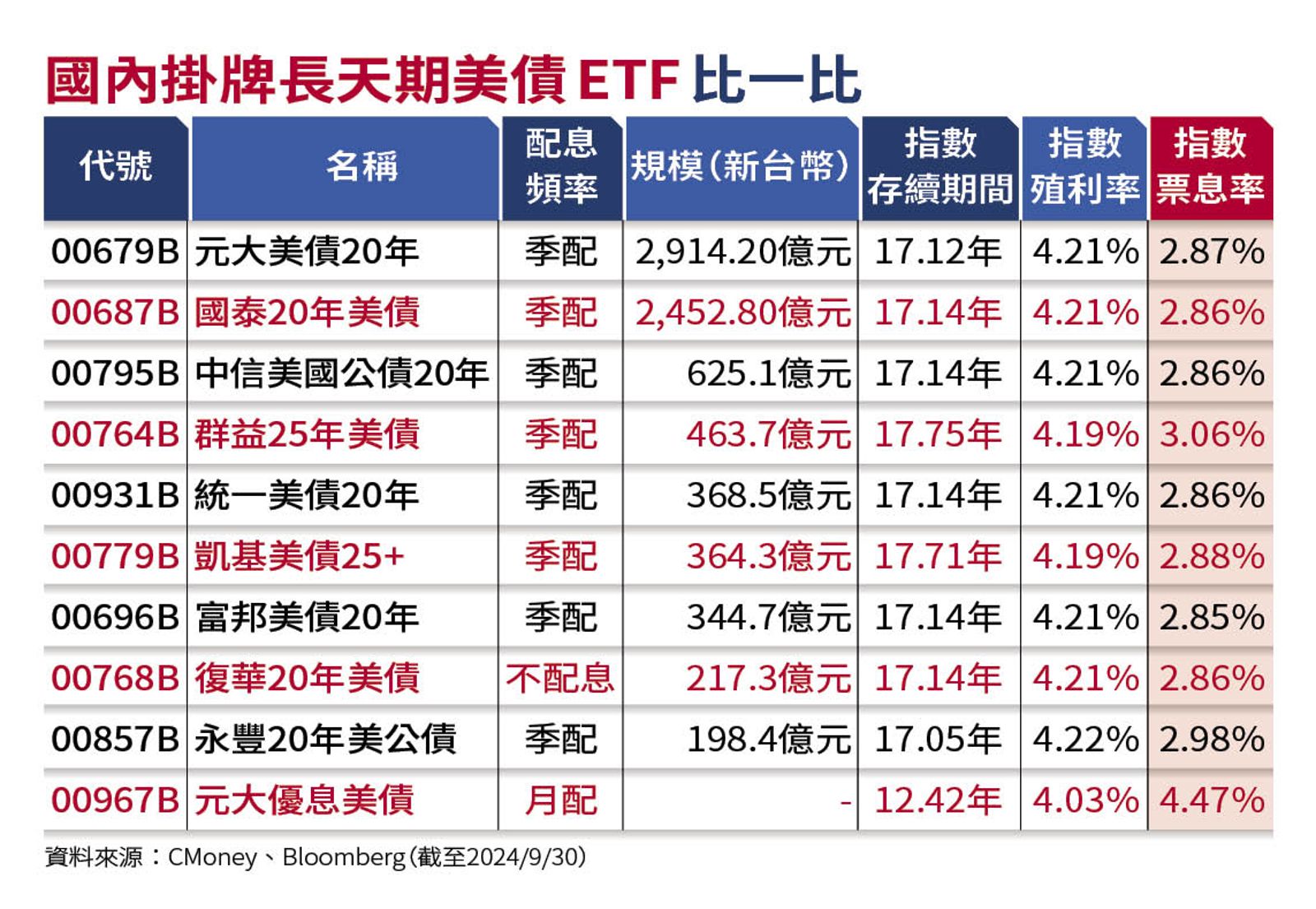

就目前國內發行的長天期美債ETF來看,票息率多在2.8%至3%,即將在11月18日募集的00967B(元大優息美債)則超過4%以上,值得投資人進一步留意。

更多鏡週刊報導

【理財最前線】緩降息趨勢不變 美大選後債市投資教戰

【川普2.0債市攻略2】聯準會緩降息 債券投資新提案

【川普2.0債市攻略3】搶當龍頭企業債主 這檔債券ETF票息率逾6%

5 顆

5 顆  10 顆

10 顆  15 顆

15 顆  20 顆

20 顆